2018-06-07 10:11:25

2018-06-07 10:11:25

一、5月资金市场回顾

5月资金市场整体呈现较为宽松状态,仅月末较紧。短期资金,利率中枢在月末小幅抬升后有所回落;中长期资金,大部分品种利率小幅上行,小部分品种利率在月末大幅大行,主要受6月大量公开市场操作及同业存单到期影响。

1、公开市场操作

5月央行共开展逆回购操作18300亿,其中7天期10900亿元、14天期5300亿元、28天期2600亿元,逆回购到期13900亿,合计通过逆回购操作净投放资金4400亿。5月9日,财政部进行了1200亿元3个月期国库现金定存招标对冲当日1200亿元国库现金定存到期,中标利率4.63%,较上期上升13个基点。MLF方面,央行对5月12日顺延至5月14日的MLF到期进行了等额续作1560亿元,操作利率为3.30%,较上期持平。

数据来源:Wind资讯 数据整理:普兰投研部

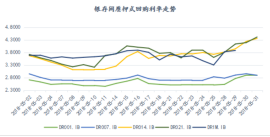

2、银行间存款类质押式回购市场

5月银存间质押式回购利率长短走势分化,短端区间震荡月末小幅上行后平稳,长端大幅上行。中上旬,跨月后,短端资金整体平稳偏松,短期利率月初回落后企稳,月中税期时点,资金偏紧,各期限均有上行,长端上行幅度较大;下旬,在央行连续放大的净投放下,短端资金利率小幅下降;中长期限资金在月末表现更为紧张,价格持续上浮,主要受到大量逆回购到期及企业所得税汇算清缴影响,且6月第一周仍然有大量逆回购到期及2595亿元MLF到期,资金面预期不为乐观。

数据来源:Wind资讯 数据整理:普兰投研部

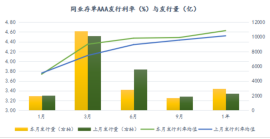

3、同业存单发行

5月同业存单共发行2541只,较上月增加639只,实际发行规模20274.6亿,较上月增加6167.8亿。

从发行量上来看,5月相较4月发行量相差不大,但存量规模再创新高。5月存单发行规模20274.6亿元,到期15847亿元,净融资4412亿元,较4月多增5791亿元;截止5月31日,存单存量规模在8.97万亿;相比4月,存量规模上行约3536亿。

从发行利率上看,5月存单利率更多受到银行负债端压力影响。5 月存单发行利率均值走高,1m期限存单发行利率均值3.86%,较4月上行6bp;3m期限存单发行利率均值 4.4%,较 4月上行 21bp;6m期限存单发行利率均值 4.51%,较4月上行10bp。此外,5月,存单期限利差(3m-1m)以及(6m-1m)走阔,分别为 53bp,66bp,较4月分别上行13bp,5bp。反映出存单利率仍表现出一定刚性,存单利率更多受到银行负债端压力的影响,与银行间资金利率关联性减弱。

数据来源:中国货币网 数据整理:普兰投研部

4、其他市场

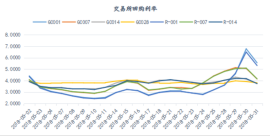

(1)交易所回购市场

本月交易所市场整体呈现月内震荡,月末飙升回落的态势。上半月由于市场流动性整体充裕,交易所回购利率持续维持在较低水平;后半月随着跨月时点叠加缴税因素的临近,银行向非银机构融出规模减弱,导致临近月末时点非银机构在交易所资金融入利率飙升,但在5月30日央行公开市场净投放1800亿元的影响下,各期限品种纷纷回落。

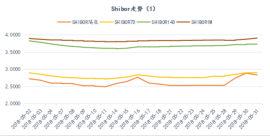

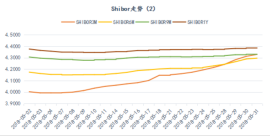

(2)Shibor

本月Shibor利率短端区间震荡,长端趋降。Shibor隔夜及7天品种利率与银行间回购市场行情较为一致,呈现月初和月末稍紧,月中平稳的走势。14天及以上期限品种利率则相较于月初小幅上行,但1Y品种大幅上行12BP。

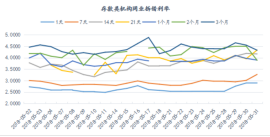

(3)同业拆借

本月同业拆借市场长短利率走势基本一致,资金在月内中旬较紧,下旬相对宽松,仅7D和21D在月末翘尾,跨月资金高位回落。

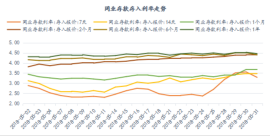

(4)同业存款

同业存款存入报价整体震荡走高,仅6M和1Y呈现平稳。上半月,长短端吸存利率均保持较为平稳的水平,后半月,2个月以下期限利率全线大幅上浮,但在月末有所回落,且仍处高位。

二、6月资金市场展望

资金市场将呈现“整体趋紧,中下旬小幅冲高”的局面。一方面,季末时点机构资金融出意愿将会受到MPA等已有的监管因素的影响,另一方面流动性新规实施在即,其冲击不确定性下商业银行的拆出行为可能会更加审慎,因而对于6月的流动性影响存在不确定性。维稳思路下,央行在影响力较大的管理办法实施时,均会对提高对市场流动性的投放。

1、6月资金缺口测算

从近情况来看,6月现金增量多为负值,预计6月现金减少规模约在400亿元。

根据往年经验,季末多为财政支出集中下放的时点,预计6月财政存款将减少3000亿元。

6月是H股派息分红的时点,受此影响带来的购汇需求将导致外汇占款的增加额较其他月份有所收窄,预计6月外汇占款增加额或在0左右。

6月多为存款增加的月份,预计存款增加额在3000亿元,商业银行将冻结存款准备金473亿元。

6月,公开市场将有8400亿逆回购到期,2595亿MLF到期,500亿国库现金定存到期,共计11495亿元。

根据以上估算,6月资金缺口为8467.5亿元,市场流动性仍然大幅依赖央行流动性投放,预计逆回购仍将是央行投放的主要渠道。

2、国内政策

国内金融市场严监管主旋律不改。今年的市场有两个特点:资金面改善与信用违约事件不断爆发。这两个特点说明金融监管的深化使得其对金融市场的影响已经从银行的负债端逐渐过渡到企业的负债端,而由于前期供给侧改革的铺垫,经济基本面整体依然维持稳中趋缓的格局,压力可控。在这样一种状态下,即使信用违约事件有所增多,金融监管也很难出现中止或者反复。

5月25日《流动性管理办法》正式稿公布,与征求意见稿相比,出现了几处变化:第一,过渡期放松。主要变化在于流动性匹配率指标在2020年前只作为监测指标是放松,其余期限的变化偏中性。第二,流动性匹配率的计算细节。分子有松有紧,分母有所放松。第三,优质流动性资本充足率的计算细节。将分母可能现金流入改为确定现金流入,有所收紧。整体来看,主要的放松依然在于过渡期,指标计算的变化有紧有松,收紧部分的影响或更大。

3、海外市场

5月23日凌晨,美联储发布公开市场委员会(FOMC)5月份货币政策会议纪要,预计联邦基金利率维持在1.50%-1.75%,并暗示即将开展下一次加息很快会议预计很快再次加息。同时,在公布的5月份货币政策会议纪要中提到“通胀略微高于2%符合通胀目标,并有助于锚定长期通胀预期”,表明美联储对未来通胀上涨的容忍率提升。

央行跟随加息仍有可能。按照前期上调公开市场利率时央行的表述,上调政策利率的逻辑有三,除了“是市场对美联储加息的正常反应”以外,也提及了“进一步收窄货币市场利率与公开市场操作利率间的价差”。目前来看,二者的价差经历两次上调政策利率后显著收窄,但依旧存在上调空间。

附图:

数据来源:Wind资讯 数据整理:普兰投研部